작년 2021년 1월부터 '자산배분 포트폴리오' 공부를 했고,

특히, 재테크 유튜버 '박곰희'의 책을 보며, 1차 포트폴리오를 꾸렸다.

박곰희(박동호), <한번 배워서 평생 써먹는 박곰희 투자법>, 인플루엔셜, 2020.12.10 [추천!!]

당시, 공부하며 정리했던 포스팅은 아래에▼

[책] <박곰희 투자법> Chapter 6. ETF를 활용한 포트폴리오

박곰희(박동호), <한번 배워서 평생 써먹는 박곰희 투자법>, 인플루엔셜, 2020.12.10 이제 ETF 활용해서 포트폴리오 짜기 실전 정리! Part 3. 실전! 자산배분 투자 따라하기 Chapter 6. ETF로 나만의 포트폴

claireb.tistory.com

/

자산배분 포트폴리오는

방향성이 다른 자산을 적절한 비율로 섞어

위험을 헷지하고,

전반적으로는 매 해 우상향할 확률이 높도록 하는 것이다.

그에 따라, "리밸런싱"이라는 과정이 필수적★인데,

규칙적으로 1년에 1번씩 (매해 1월에 하라거나, 본인 생일에 규칙적으로 하라는 이야기가 있음)

시장에 큰 변동이 있으면 6개월에 1번 정도,

변한 포트폴리오 비율을 처음 상태로 조정하는 것이다.

즉, 전체 포트폴리오의 수익률 %보다

초과 수익을 얻은 종목은 일부 매도하고,

전체 수익률을 못 따라간 종목은 추가 구매해,

매해 다시 처음 종목을 나누었던 비중을 지켜주는 것이다.

/

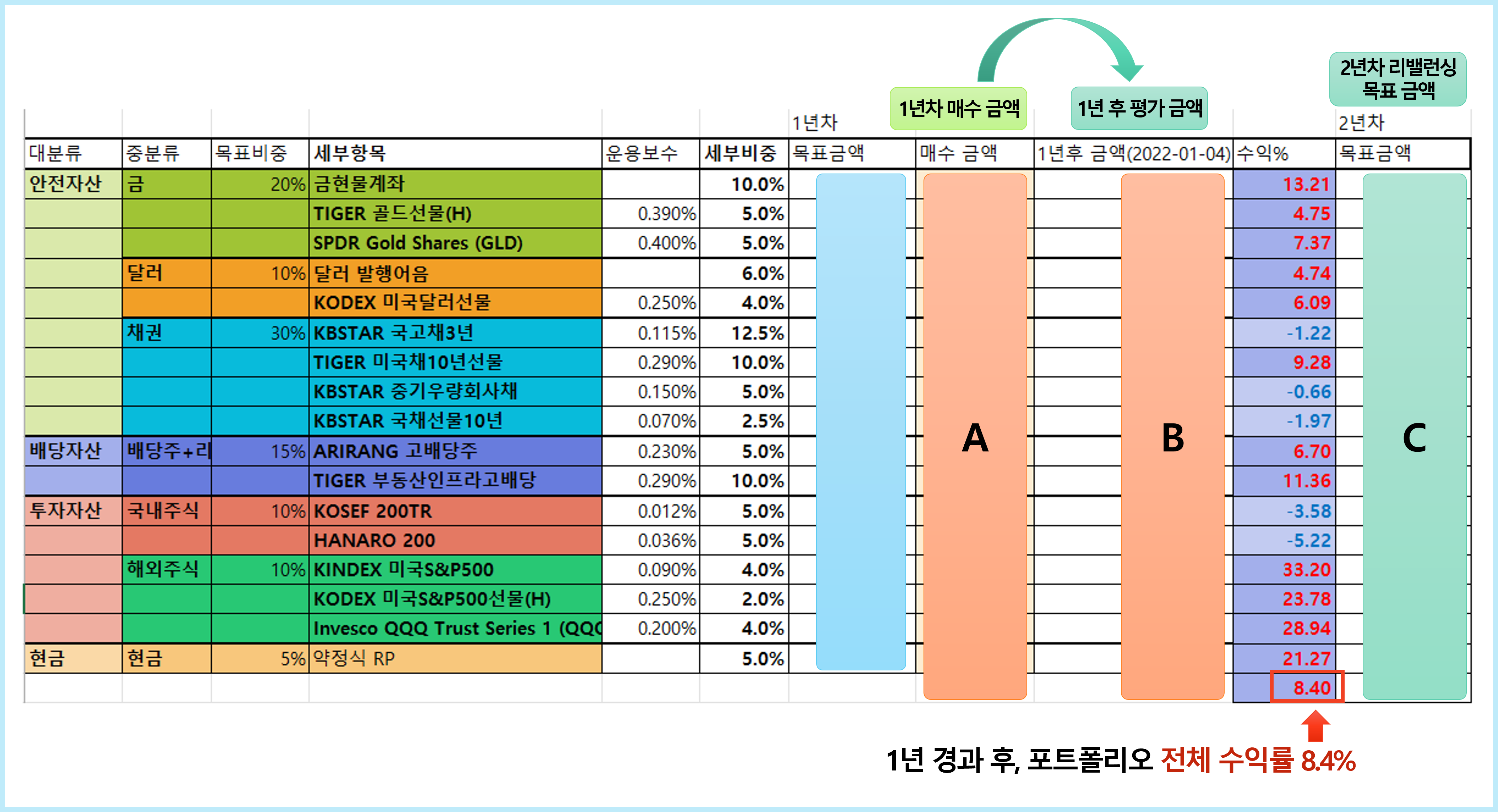

나는 작년 21년 1월 처음 아래처럼 포트폴리오를 짰다.

● 안전자산 : 총 60%

- 금 20%

- 달러 10%

- 채권 30%

● 배당자산 : 총 15%

- 배당주+리츠 15%

● 투자자산 : 총 20%

- 국내주식 10%

- 해외주식 10%

● 현금 : 5%

이렇게 본격적인 자산배분 투자는 처음이었기에,

같은 자산 내에서도 비슷한 성격의 자산을 시험삼아 여러 가지 매수했다.

예를 들어, 금 ETF이면서,

→ 국내 시장에 상장하고, 환헷지 상품인 "TIGER 골드선물(H)"과

→ 미국 시장에 상장한, "SPDR Gold Shares (GLD)" ETF를 함께 매수했다.

※ 이것은 이렇게 하라는 것이 아니라, 내가 배워가는 중이라 스스로 체험하기 위해서 이것저것 해본 것.

/

그리고 1년이 지나, 리밸런싱을 해야할 시기가 와서

올해 2022년 1월 4일자로 수익률을 기록했다.

2021년 초, 자산배분을 하고 1년간 개별 종목을 건들지 않았을 때에

1년이 지나고 수익률은 위 캡쳐에서 오른쪽 2번째 푸른 칸과 같았다.

● 안전자산

<금>

- 금현물계좌 : 13.21%

- TIGER 골드선물(H) : 4.75%

- SPDR Gold Shares : 7.37%

<달러>

- 달러 발행어음 : 4.74% (발행어음의 1년 수익률은 1%인데, 환율 상승해서)

- KODEX 미국달러선물 : 6.09%

<채권>

- KBSTAR 국고채3년 : -1.22%

- TIGER 미국채10년선물 : 9.28%

- KBSTAR 중기우량회사채 : -0.66%

- KBSTAR 국채선물10년 : -1.97%

● 배당자산

<배당주+리츠>

- ARIRANG 고배당주 : 6.70%

- TIGER 부동산인프라고배당 : 11.36%

● 투자자산

<국내주식>

- KOSEF 200TR : -3.58%

- HANARO 200 : -5.22%

<해외주식>

- KINDEX 미국S&P500 : 33.20%

- KODEX 미국S&P500선물(H) : 23.78%

- Invesco QQQ Trust Series 1 : 28.94%

● 현금

- 현금 : 21.27% (약정식 RP 수익률 외에, 이 포트폴리오로 배당금, 분배금 받은 것 포함함)

그래서, 전체 포트폴리오의 수익률은 8.40%이다.

/

이 중,

가장 큰 수익률을 걷은 것은 미국 시장에 투자한 것으로,

KINDEX 미국S&P500은 33.20%였다.

반면, 국내시장은 떨어져서,

HANARO 200은 마이너스인 -5.22% 수익률을 기록했고,

국채 3년, 10년도 마이너스 %는 크지 않지만, 애초에 채권의 전체 구성 비율이 30%로 꽤 커서,

금액적으로는 꽤 큰 마이너스였다.

(그래서 미국S&P500이 33.20%인데도 전체 수익률은 8.4%로 상쇄된 듯.)

/

나는 이번에 리밸런싱을 할 때

여유자금을 조금 더 투입해서 1년 전과 동일한 자산 배분 비율로 리밸런싱했다.

그렇지만, 이 포스팅에서는 편의상

1년 후 변화한 평가 금액을 그대로 가지고, 리밸런싱을 한 상황으로 다뤄본다.

/

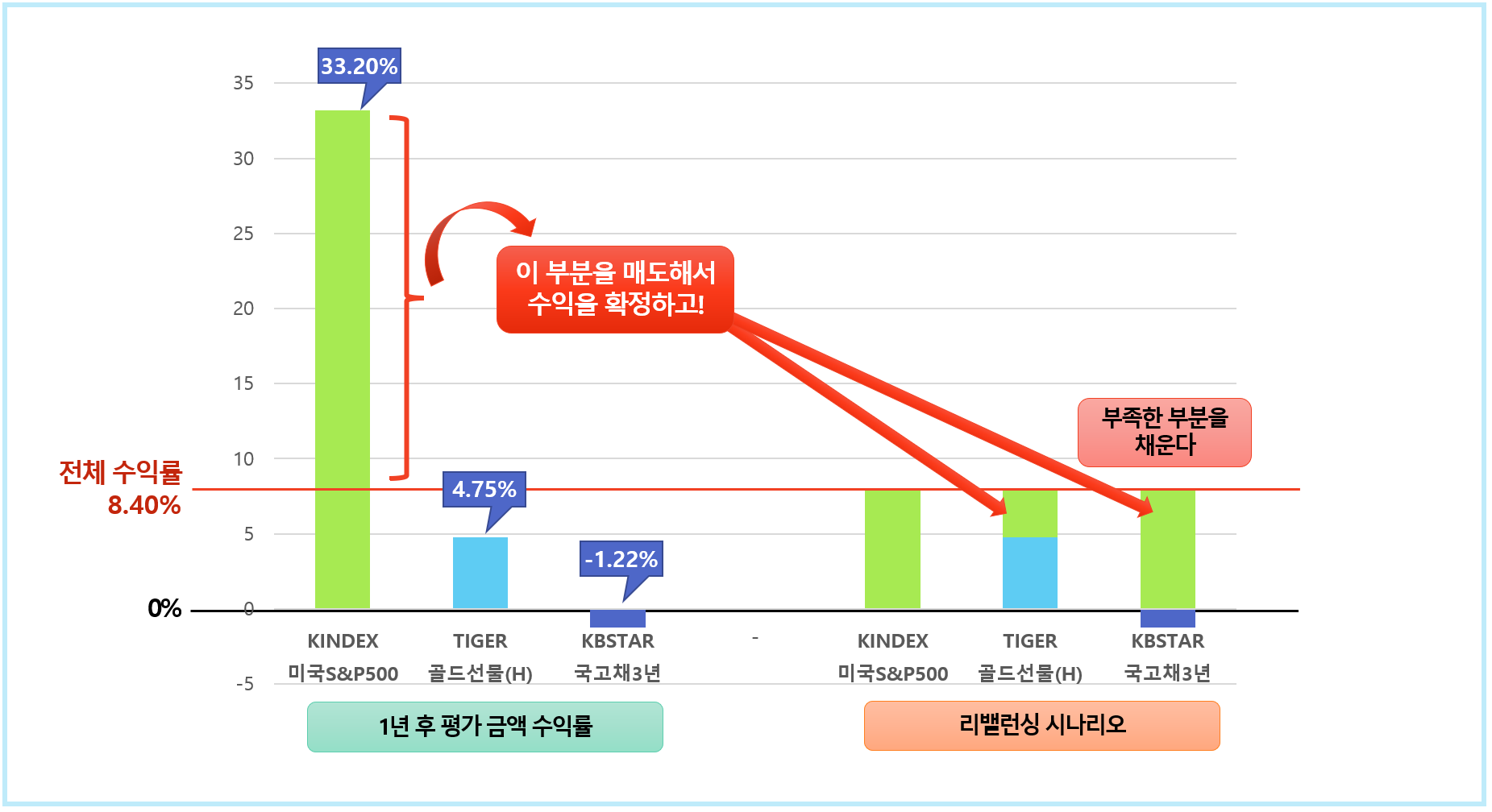

위 포트폴리오에서 3가지 종목만 아래 도식에 표현하면,

1년 후 평가 금액으로 따진 수익률은

- KINDEX 미국S&P500 : 33.20%

- TIGER 골드선물(H) : 4.75%

- KBSTAR 국고채3년 : -1.22%

이다.

이 중,

미국S&P500의 33.2% 수익에서 8.4% 수익을 남기고

나머지를 매도해서, 수익을 확정하고,

골드선물(H) ETF의 수익 4.75%과 전체 포트폴리오 8.40%의 차이인

3.65%에 해당하는 ETF를, 위에서 얻은 수익으로 매수해

8.40%로 채우고,

국고채3년물은 -1.22%였으니,

-1.22 + 8.40 = 9.62%만큼에 해당하는 금액을

역시 위에서 얻은 수익으로 매수해서 채운다.

이렇게 해서,

전체 포트폴리오 총액이 1년차 매수 금액에서 8.40% 늘어난 금액이 되고,

그 안의 자산배분 %는 다시 맞춰지게 된다.

/

그리고,

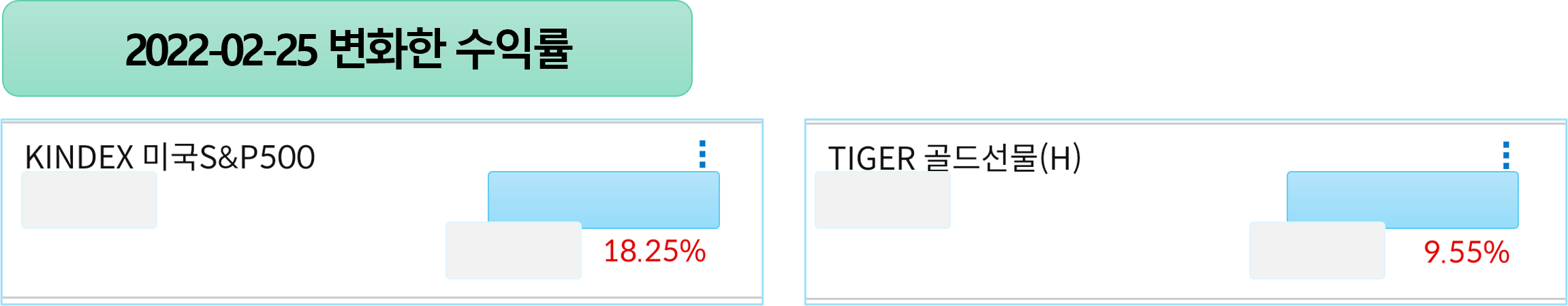

22년 1월 4일부터 2월 25일까지, 2달이 약간 모자르게 지나는 동안,

미국의 금리 인상 이슈,

러시아의 우크라이노 침공 이슈 때문에

미국 시장은 폭락했고, 안전자산인 금은 올랐으며,

달러 환율은 1200원을 돌파했다.

그리고,

2월 25일자 확인한 포트폴리오 수익률은 위와 같다.

KINDEX 미국S&P500은 리밸런싱 과정에서 팔기만 하고, 추가매수하지 않아서

단가가 21년 1월 매수했던 그대로인데,

약 2달 사이에 33.20%의 수익률이 → 18.25%로 떨어졌다.

TIGER골드선물(H)은 4.75% 수익에서, 추가 매수했으니

평단가는 올라갔을텐데, 거기에서 더 상승해 9.55% 수익률이 되었다.

/

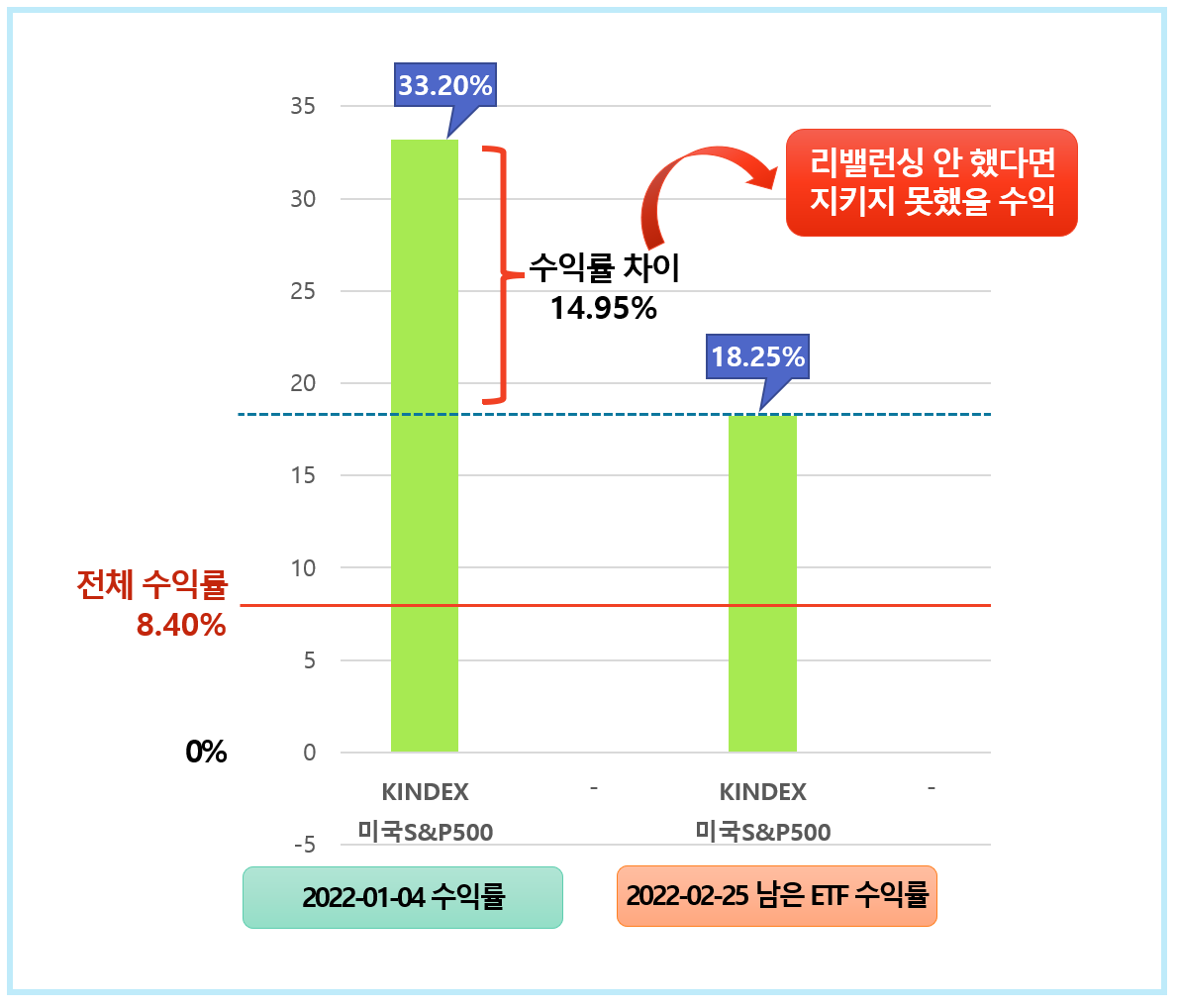

만약 내가 올해 초에 리밸런싱을 하지 않았다면?

33.20%의 수익에서 현재의 18.25% 수익의 차인

14.95%에 해당하는 만큼의 금액을 지키지 못했을 것이다.

나는 리밸런싱 과정에서 더 오른 종목은 매도하고,

덜 오르거나 떨어진 종목을 매수했기 때문에,

저 수익을 지킬 수 있었다.

/

포트폴리오 구성 후, 처음 1년을 겪어 보았는데,

책과 유튜브에서 보았던 것처럼

각 자산은 다른 방향으로 움직이고

리밸런싱하면, 위의 미국 S&P500처럼 많이 오른 것을 팔아 "아까워!"가 아니라,

결국은 그 때 그 때의 위험을 헷지할 수 있다는 것.★

그리고, 마음이 편하다.

이 포트폴리오 계좌는 자주 들어다보지 않게 된다.

앞으로도 꾸준히 전체 금액을 늘리며,

포트폴리오 비중을 맞춰갈 계획이다.

'저축, 재테크' 카테고리의 다른 글

| 전세대출 상담 받으며 알게된 것들 (KB, 신한, 하나) (0) | 2022.05.15 |

|---|---|

| IRP, 연금저축펀드 세액공제의 위력을 처음 느끼며! - 종합소득세 신고 후기 (0) | 2022.05.03 |

| 안전자산 금 투자하는 방법 : 직접투자, 간접투자 (0) | 2022.02.20 |

| 외화통장(달러통장) 수수료 제일 낮게 이용하는 방법 정리! (0) | 2022.02.19 |

| [책] 무주택직장인 월세세액공제, 전월세보증금, 이자상환액 <돈 들어오는 연말정산의 모든 것> (0) | 2022.02.03 |

댓글